Saiba a técnica PERFEITA para aumentar o score e liberar QUALQUER tipo de crédito

20/05/2024 às 12h40

A pontuação de crédito é uma medida essencial para avaliar a confiabilidade de um indivíduo no mercado financeiro. Empregada por entidades financeiras, essa classificação de score tem um impacto direto nas condições de empréstimos e financiamentos.

Neste texto, conheça todos os pormenores desse sistema e aprenda estratégias eficazes para elevar sua pontuação e atingir suas metas financeiras.

O que envolve o score de crédito?

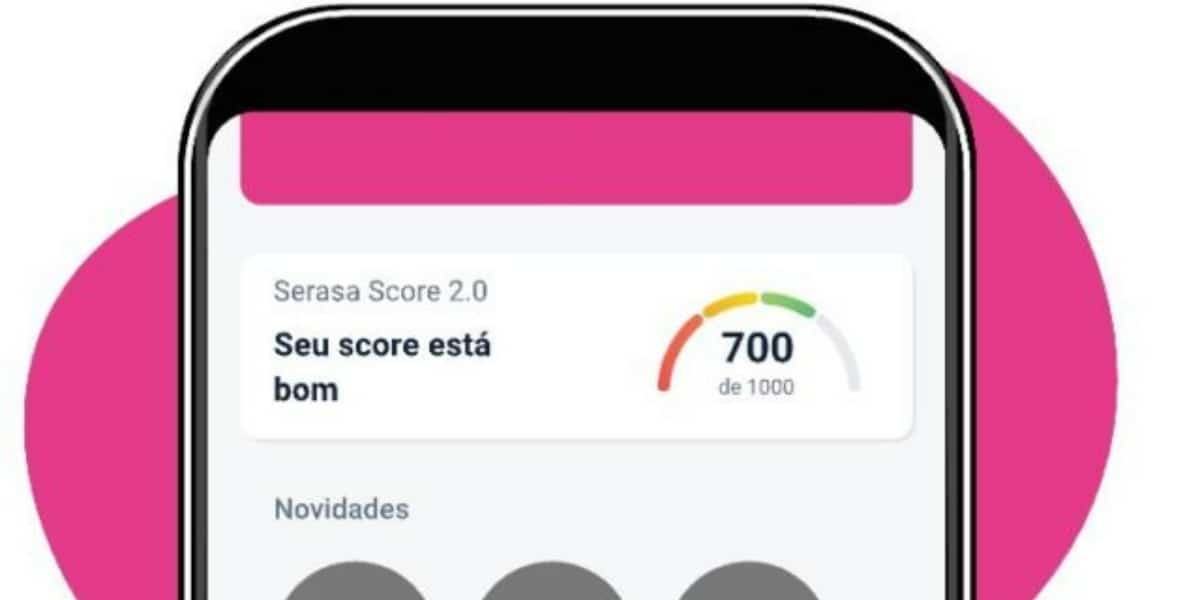

O score de crédito reflete os padrões de pagamento e o histórico de um indivíduo. Esta pontuação, comumente variando de 0 a 1.000, é crucial para as instituições que concedem crédito.

Leia também:

Rede tão popular quanto o Mcdonald’s pede falência e fecha 500 lojas

R$11,28B em dívidas: Rival da GOL apela contra falência em país após se afundar em rombo

Lei trabalhista libera saque de R$607 além do 13º à lista de CLTs

Uma pontuação elevada pode resultar em taxas de juros mais favoráveis e maior acessibilidade a empréstimos, enquanto uma pontuação baixa pode representar um desafio para obter essas vantagens.

Em resumo, é a maneira pela qual o mercado financeiro avalia seu comportamento como consumidor.

Como é determinado o índice de crédito?

Várias entidades de crédito, tais como Serasa, SPC e Boa Vista, empregam abordagens específicas para calcular o índice de crédito. Estas avaliações podem divergir entre as distintas organizações devido às variadas equações adotadas.

Essas empresas recolhem informações sobre o comportamento em relação ao crédito, incluindo histórico de pagamentos, quantidade de contas ativas, uso de crédito e existência de dívidas vencidas.

Veja o segredo para aumentar o Score Serasa do seu CPF (Foto: Serasa/Divulgação)

Consequentemente, uma multiplicidade de fatores contribui para a determinação da sua pontuação.

Vantagens de um índice de crédito favorável

Manter uma avaliação saudável não apenas simplifica a obtenção de créditos e empréstimos, mas também pode impactar as condições dessas transações financeiras.

Uma classificação elevada sugere para as instituições que existe menos risco ao fornecer ao cliente, resultando em limites mais amplos e taxas de juros mais favoráveis.

Ademais, pode desbloquear oportunidades financeiras exclusivas e termos mais vantajosos em acordos de financiamento e contratos.

Como elevar sua avaliação de crédito?

Aqui estão algumas táticas eficazes para ampliar sua classificação.

1. Liquidar suas despesas pontualmente: Atrasos nos pagamentos podem reduzir drasticamente sua classificação. Mantenha-se organizado e use alertas para garantir que todos os seus compromissos financeiros sejam cumpridos dentro do prazo.

2. Renegociar suas obrigações financeiras: Reabilitar sua reputação é crucial para começar a recuperar sua avaliação. Busque negociar termos mais favoráveis para quitar débitos pendentes e evitar novos atrasos.

Depois de 5 anos suas dívidas caducam? (Imagem Reprodução Internet)

3. Utilizar o cartão de crédito de forma consciente: A utilização estratégica do cartão pode contribuir para construir um histórico de crédito positivo. Abstenha-se de exceder seus limites financeiros e mantenha um controle rigoroso sobre seus gastos.

4. Manter seus dados pessoais atualizados: Assegure-se de manter suas informações pessoais sempre em dia nas agências de crédito. Isso ajuda a reforçar a confiabilidade de seu perfil e evita problemas relacionados a dados desatualizados.

5. Monitorar regularmente sua avaliação: Acompanhar sua pontuação permite compreender melhor suas responsabilidades e direitos financeiros. Recorra a serviços que oferecem monitoramento de crédito para ficar por dentro de quaisquer alterações em sua avaliação.

Perguntas frequentes sobre avaliação de crédito

O que fazer se minha avaliação de crédito estiver baixa? Caso sua avaliação esteja baixa, o primeiro passo é identificar as causas, como dívidas em atraso ou excesso de consultas de crédito. Em seguida, tome medidas para solucionar esses problemas, como negociar débitos e evitar novas consultas.

Como as consultas de crédito impactam minha avaliação? Múltiplas consultas de crédito em um curto intervalo podem sinalizar risco para as instituições financeiras, o que pode reduzir sua avaliação para empréstimos. Procure limitar o número de solicitações de crédito para manter sua avaliação elevada.

É possível elevar minha avaliação rapidamente? A melhoria da avaliação de crédito pode demandar tempo, mas ações como quitar dívidas pendentes e manter suas contas em dia podem ajudar a elevar sua avaliação de forma mais célere.

Autor(a):

Vinicius Carvalho

Olá, sou um jornalista freelancer apaixonado por contar histórias e transmitir informações de forma clara e objetiva. Com vasta experiência em diversas áreas, desde esportes até tecnologia e cultura, busco sempre trazer um olhar único e envolvente aos meus trabalhos. Minha versatilidade e comprometimento com a qualidade jornalística me permitem entregar conteúdos que atendam às necessidades do site de maneira ágil e precisa.